سرمایه نجومی و منجمد بانکها در برج سازی بیشتر از بودجه عمرانی کل کشور/خدمات هواپیمایی و هتلداری اولویتهای بانک مرکزی برای اعطای تسهیلات اما کشاورزی و صنعت در صف طولانی

گروه اقتصادی-رجانیوز: برنامه این هفته ثریا همزمان با رکود اقتصادی حاکم بر تولید و صنعت کشور به بررسی عملکرد و وظایف حساس بانکهایی میپردازد که میتوانند به تولید، صنعت و در مجموع اقتصاد کشور کمک کنند اما غالب فعالیتشان را معطوف کردهاند به بنگاهداری موسسات خودشان و برجسازی!

به گزارش رجانیوز برنامه این هفته ثریا با موضوع آسیب شناسی عملکرد بانکها در حمایت از تولید و با حضور فرشاد حیدری، معاون نظارتی بانک مرکزی و دکتر پرویز داوودی، اقتصاددان و معاون اول رئیس جمهور در دولت نهم بر روی آنتن شبکه اول سیما رفت.

محورهای مطرح شده در این برنامه به شرح زیر است:

سرمایه های نجومی و منجمد شده ی بانکها در برج سازی بیشتر از بودجه عمرانی کل کشور

آزادی عمل بانکهای برای بنگاه داری و برج سازی در سایه انفعال شدید بانک مرکزی

بانک مرکزی به جای سیاستگذاری فعال و قاطعانه، تنها به بانک ها "توصیه" می کند

کشاورزی و صنعت در صف طولانی تسهیلات هستند.

بازرگانی، خدمات هواپیمایی و هتلداری از اولویتهای بانک مرکزی برای اعطای تسهیلات است!

70 درصد معوقات متعلق به بانکهای خصوصی!

نارضایتی 93 درصدی از عملکرد بانکها در ارایه تسهیلات به مردم و بخش های تولیدی در نظرسنجی ثریا

سرمایه منجمد شده ی بانکها در برج سازی بیشتر از بودجه عمرانی کل کشور

در این برنامه به صورت صریح و شفاف به بنگاه داری بانکها اشاره شد و خصوصا پروژه های برج سازی متعلق به بانکهای مختلف کشور نمایش داده شد. براساس آنچه ثریا از سایتهای خود بانکها استخراج کرده بود و بخشی از آن را نمایش داد، اکثر بانکهای خصوصی و دولتی کشور رقم های نجومی در طول شش سال اخیر در ساخت برج های لوکس تجاری، اداری و ... در تهران و برخی کلانشهرها سرمایه گذاری کرده اند. برج هایی که هیچ نسبتی با اقتصاد مقاومتی ندارند و سبک زندگی و مصرف خاصی را به دنبال خواهند داشت. برآورد ثریا با توجه به رقم قیمت فروش این برج ها نشان می داد بسیاری از بانکها در پنج شش سال اخیر و در اوج جنگ اقتصادی بین هزار میلیارد تومان تا پنج هزار میلیارد تومان از سرمایه مردم را به صورت برج سازی منجمد کرده اند.

اگر چه رقم دقیقی از ارزش واقعی برج های بانکها در دست نیست اما حجم پروژه های ساخته شده و در دست ساخت بانکها در این حوزه به قدری است که با توجه به برآوردها می توان گفت از رقم بودجه عمرانی کل کشور در سال گذشته (40 هزار میلیارد تومان) نیز بیشتر است. سرمایه ای که اگر با سیاستگذاری درست و قاطع بانک مرکزی به سمت تولید و بخش های مولد اقتصادی روانه شود می تواند بسیاری از کارخانه ها و کارگاه های تعطیل و نیمه تعطیل کشور را احیا نماید.

بخشی از نقدینگی کشور درگیر اموال منجمد بانکهاست

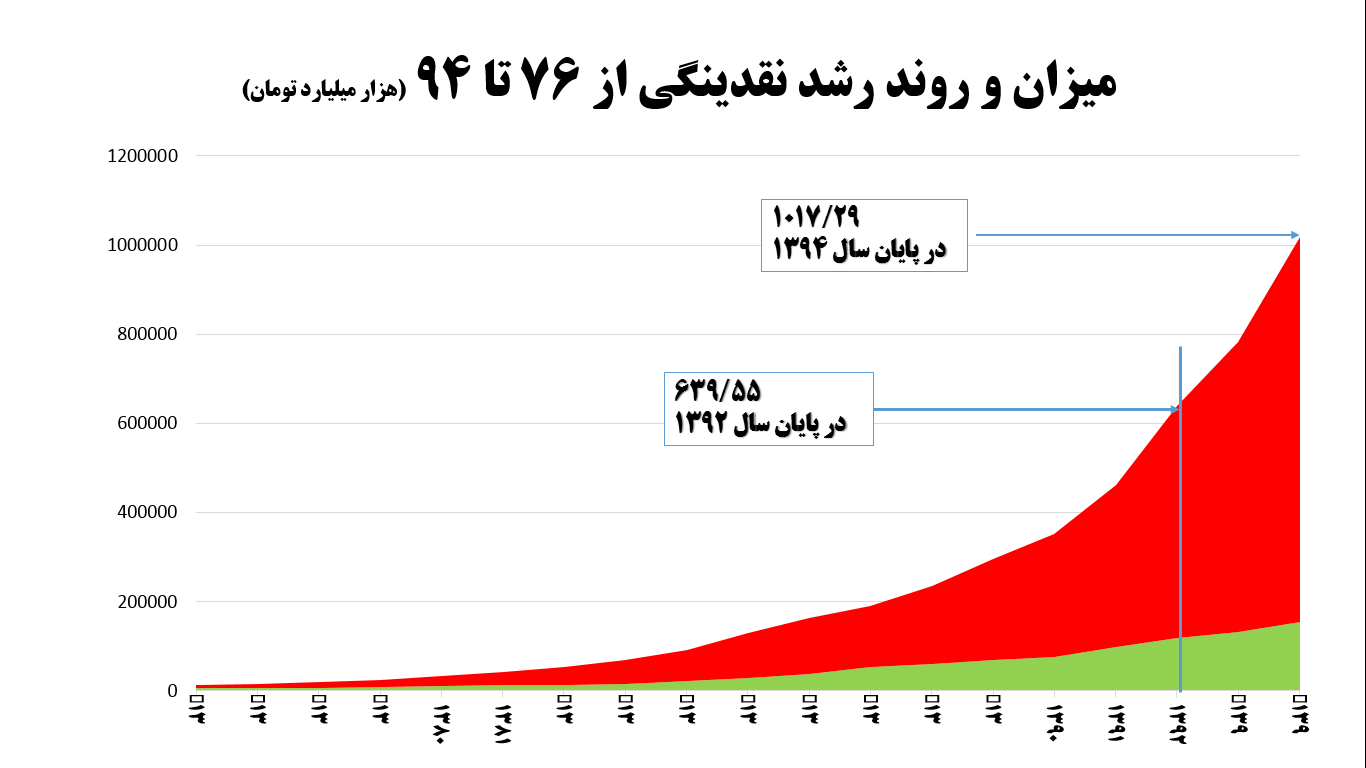

در ابتدای برنامه ثریا، محسن مقصودی، مجری برنامه ثریا با ارائه اسلایدی خطاب به دکتر حیدری گفت: از سه سال گذشته تا کنون نقدینگی کشورمان نزدیک به دوبرابر شده است و از حدود 600 هزار ملیارد تومان در پایان سال 92 به هزار و هفده هزار میلیارد تومان در پایان سال 94 رسیدهاست یعنی نقدینگی کشور نزدیک به 400 هزار میلیارد تومان زیاد شده است.

فرشاد حیدری، معاون نظارتی بانک مرکزی در پاسخ به سوالی مبنی بر اینکه با توجه به افزایش شدید نقدینگی چرا تولیدکنندگان ما عمدتا مشکل دارند و اکثر کارخانهها با 40 یا 50 درصد ظرفیتشان کار میکنند، اظهار داشت: در واقع نقدینگی کشور و تامین مالی واحدهای تولیدی در طول تاریخ اقتصاد کشور همیشه برای واحدهای تولید مسئله ساز بوده است؛ هیچ وقت در طول تاریخ اقتصادی کشورمان واحدهای تولیدی بی نیاز از نقدینگیای که باید به واسطه بانکها تامین بشود، نبودهاند و هیچگاه بانکها نتوانستهاند 100 درصد تقاضا را اجابت کنند بنابراین این معضلی نیست که به 10 تا 20 سال گذشته کشور مربوط باشد؛ حجم نقدینگی مورد نیاز برای واحدهای تولیدی ما عموما بیشتر از ظرفیتی بوده است که بانکها توانستهاند تجهیز بکنند.

وی افزود: تغییرات نرخ ارزی که در سالهای 90 تا 92 ایجاد شد موجب شد که نیاز نقدینگی واحدهای تولید ما به همان میزان افزایش پیدا بکند و ما تا سه برابر افزایش نرخ ارز داشتیم؛ بخشی دیگر از سرمایه در گردش واحدهای تولیدی مربوط به پرداخت حقوق و دستمزد است که اینها هم متاثر از افزایش دستمزدها در سالهای گذشته تقریبا در هرسال 15 الی 20 درصد افزایش داشتهاند؛ در واقع به همین میزانی که نیاز نقدینگی کشور افزایش پیدا کرده است، نقدینگی بانک مرکزی هم از به یک هزار تریلیون تومان افزایش پیدا کرده است و این نقدینگی هم در واحدهای تولیدی مصرف میشود و بخشی هم در متاسفانه در مطالبات معوقات بانکها، مطالبات بانکها از دولت و یا داراییهایی که منجمد هستند مانند اموال تملیکی بانکها مثل ساختمان و برج و غیره، درگیر است.

علیرغم تسهیلات فراوان به واحدهای خدماتی و بازرگانی، رشد تولید در سال 94 یک درصد بود!

دکتر پرویز داوودی، اقتصاد دان و معاون اول رئیس جمهور در دولت نهم در پاسخ به سوال مشابه اظهار داشت: میدانیم که بانکها در سال 94 حدود چهارصد و هفده هزار میلیارد تسهیلات دادهاند و از این تسهیلات حدود 70 درصد آن بصورت سرمایه در گردش بوده است که به این معنی است که واحدهای تولیدی یا خدماتی یا بازرگانی این تسهیلات را بگیرند و ماده اولیه یا جنس تولید شده را بخرند و بفروشند؛ ما میبینیم که علیرغم اینکه این تسهیلات به این بخشها داده شده است، مرکز آمار رشد تولید را در سال 94 حدود 1 درصد اعلام کرده است که این آمار نسبت به این حجم تسهیلاتی که داده شده است، بسیار پایین است.

داوودی با طرح این سوال که چرا این تسهیلات تبدیل به تولید نشده است افزود: از طرفی دیگر اگر به نرخ تورم هم نگاه بکنیم خواهیم دید که نرخ تورم هم حدود 11.9 درصد است؛ میتوان گفت که علت این امر این است که نقدینگی برای سرمایه در گردش رفته است و سرمایه در گردش عمدتا برای خرید کالاهای خارجی استفاده شده است یعنی عمدتا واحدهای تولیدی مواد اولیه تولید داخلی و یا بازرگان کالای داخلی را نخریدهاند.

تسهیلات بانکها صرف واردات کالاهای لوکس خارجی شده است

دکتر پرویز داوودی اظهار داشت: اگر سرمایه در گردش نیز صرف خرید تولیدات داخلی میشد در اینصورت تولید شروع به حرکت میکرد و ما رشد بالاتری را شاهد بودیم و واحدهای تولید حرکت میکردند اما چون عمدتا صرف واردات کالاهای خارجی شده است، تولید داخلی ما نتوانسته رشد بکند؛ اگر بصورت میدانی مراجعهای به واحدهای تولید و مغازهها داشته باشیم خواهیم دید که عمدتا کالاهای خارجی در این مراکز هستند و حتی در مورد مصالح ساختمانی که از مزایای کشور ماست هم همین امر صدق میکند و شهرکهای صنعتی هم عمدتا در حال تعطیلی هستند

در اوج تحریم 42 درصد تسهیلات برای واردات کالای خارجی دادهایم

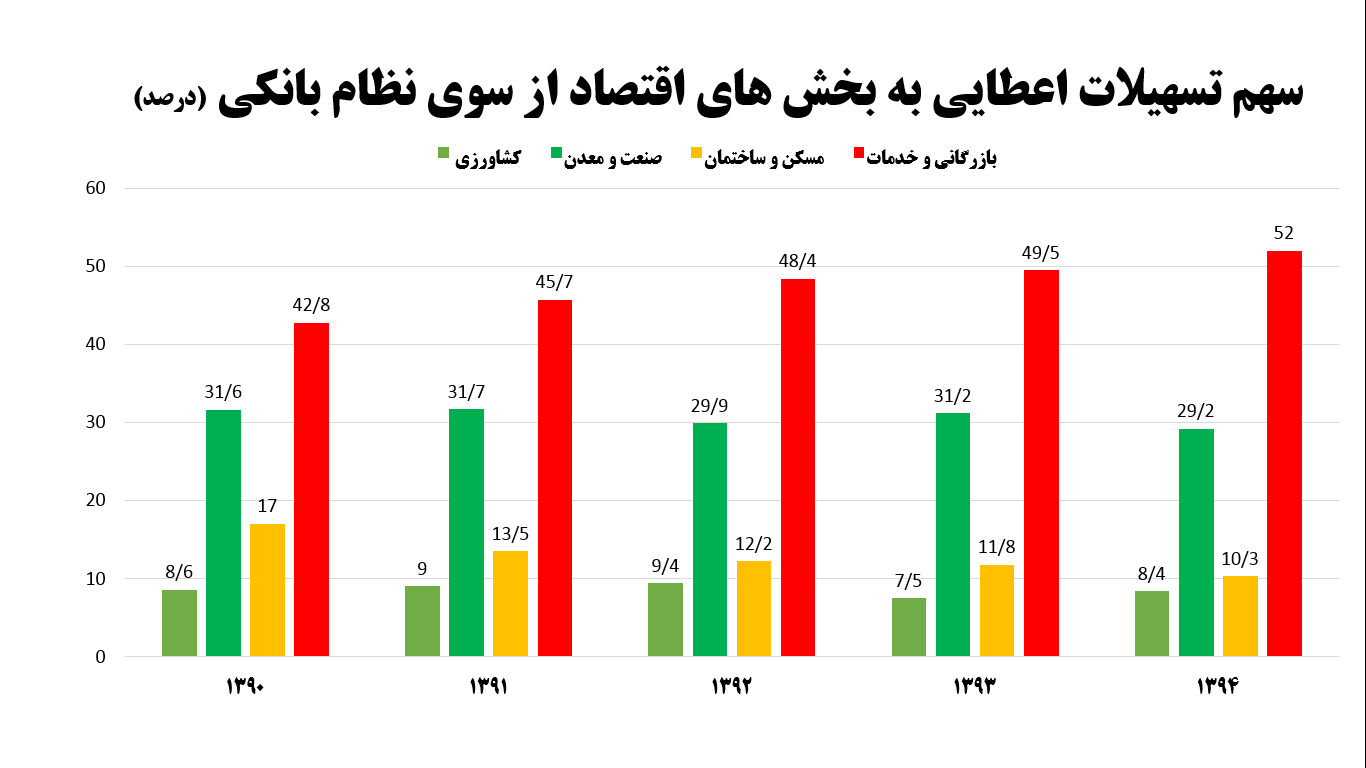

مقصودی گفت: ما دوسال پیش برنامهای رفتیم که در فضای ایجاد شده بعد از این برنامه از سمت دولت قرار شد که یک فرصت سه ساله به بانکها بدهند تا بنگاهداریشان را محدود کنند. وی همچنین در خصوص چگونگی تقسیم منابع و تسهیلات بانکی در سالهای اخیر با ارائه اسلایدی گفت: این اسلاید از سال 90 تا 94 است که سهم تسهیلات اعطایی بانکها به بخشهای مختلف اقتصادی را نشان میدهد که در سال 90 سهم تسهیلات 8.6 به کشاورزی و 31.6 به صنعت و به بازرگانی 42.8 درصد تسهیلات داده اند که در همان سال 90 شورای پول و اعتبار تصویب و توصیه کرده بود که به بخش خدمات بازرگانی باید 8 درصد تسهیلات بدهند اما میبینیم که در آن سالها که اوج تحریم و اوج جنگ اقتصادی بود بجای 8 درصد، 42 درصد از تسهیلات را به بازرگانی داده بودند.

مقصودی افزود: قرار بود که این روند اصلاح بشو اما متاسفانه در این 4 سال این 42 درصد خدمات و بازرگانی به 52 درصد رسیده است! جالب آن است که آن" توصیه ها" که حداقل با عدد و رقم مشخص بود در سالهای اخیر تبدیل به "توصیه" بدون عدد و رقم شده است یعنی به صورت کلی بانک مرکزی از بانکهای خصوصی و دولتی درخواست می کند که به تولید کمک کنند! در حالی که توصیه ها باید به قانون با ضمانت اجرایی تبدیل شود.

.

بانک مرکزی فقط به بانکها توصیه میکند که به تولید کمک کنید!!

فرشاد حیدری با بیان اینکه اعطای تسهیلات برای خدمات بازرگانی لزوما کار مذمومی نیست، اظهار داشت: ما بر اساس قوانینی که در برنامه 5 ساله داریم در یک جایی لازم دیدیم که 25 درصد به بخش کشاورزی تسهیلات بدهیم که در برنامه پنجم این امر به یک توصیه تبدیل شد یعنی باید دید که مزیت اقتصاد در چه بخشی است و برحسب آن تخصیص مطلوب منابع صورت بگیرد؛ ممکن است این تخصیص در هتلداری، بازرگانی، تاسیس دانشگاه و یا واحد تولیدی و غیره صورت بگیرد بنابراین باید باید اقتصاد بدهیم تا اقتصاد کشور راه خودش را پیدا کند.

محسن مقصودی از دکتر حیدری پرسید، توصیه شما به بانکها چیست؟

حیدری اظهار داشت: توصیه اکید ما به بانکها اعطای تسهیلات به واحدهای تولیدی است اما تاکید عددی نداریم و عدد و رقمی برایشان مشخص نکردهایم بلکه صرفا توصیه موکد کردهایم که از تولید حمایت کنند.

مقصودی گفت: به این ترتیب بانکها عملا هیچ الزامی برای این کار ندارند.

حیدری در پاسخ اظهار داشت: شما وقتی بانکها را الزام میکنید قطعا انحراف ایجاد خواهد شد؛ ما در سالهای گذشته الزام قانونی داشتهایم که به فلان بخش فلان مقدار تسهیلات بدهید ولی در عمل انحراف ایجاد میشد اما در حال حاضر توصیه موکد به حمایت از تولید در بخش صنعت و کشاورزی میکنیم.

خرید هواپیما و گردشگری از ضروریات اقتصاد کشور است!

مجری ثریا پرسید: با توجه به فرمایش شما اولویت کنونی کشور بخش بازرگانی است؟

فرشاد حیدری گفت: خیر بلکه این عملکر اقتصاد ما را نشان میدهد بطور مثال خرید هواپیما و گردشگری زیر مجموعه خدمات ما هستند و شاید یکی از ضروریات اقتصاد کشور ما باشند.

آثار تورمی اضافه برداشت بانکها را مردم تحمل میکنند...

دکتر پرویز داوودی اظهار داشت: آنچه که عملا در بانک میبینیم نقش بسیار قدرتمند آن در اقتصاد کشور است و حتی در بحران 2007 غرب دیدیم که بانک نقش اصلی در این بحران را داشت یعنی توانایی بانک در ایجاد توسعه یا ایجاد بحران از هر بخش دیگری در اقتصاد بالاتر است. در اقتصاد کشور ماهم بالای 80 درصد مدیریت اعتبار در دست بانکهاست و موضوع اصلی آنها هم پول است؛ اگر ما پول را بعنوان کالا فرض کنیم اشتباه کردهایم چراکه تاثیری که تصمیم یک بانک بر روی اعتبار تحت مدیری خودش دارد بسیار وسیع است بطور مثال فرض کنیم بانکها منافع خودشان هستند و بانک مرکزی هم صرفا توصیه کند که مثلا 30 درصد به صنعت تسهیلات بدهید و غیره ولی عملا شما آزاد هستید کاملا طبیعی است که بانکها به این سمت میروند که 50 درصد تسهیلات را به بازرگانی اختصاص بدهند؛ در چنین شرایطی بانکی پیدا میشود که در عرض یک سال 10 هزار میلیارد تومان اضافه برداشت پیدا میکند که این امر باعث نقدینگی مازاد بر اقتصاد میشود و آثار تورمی آن را مردم تحمل میکنند و سهامداران هم منفعت آن را میبرند.

52 درصد تسهیلات بانکی در دست بازرگانی و خدمات است اما بار معوقات را کشاورزان به دوش میکشند!

وی با بیان اینکه این موضوع از دو منظر قابل بررسی است اظهار داشت: یکی اینکه ما میدانیم که حدود 100 هزار میلیارد تومان معوقه بانکی داریم و همیشه این برداشت است که بار این معوقات را کشاورزان و صنعتگران به دوش میکشند ولی هیچگاه ندیدهایم که بگویند معوقات بخش بازرگانی چقدر است! در صورتیکه اگر توجه کنیم که 52 درصد تسهیلات را بازرگانی میگیرد و مابقی برای بخشهای دیگر است قاعدتا معوقات بخش بازرگانی سهم بیشتری دارد ولی آمار آن ارائه نمیشود.

داوودی گفت: اگر این صد هزار میلیارد تومان به سمت بورس برود واحد بورس ما صدهزار واحد بالا میرود، اگر به سمت مسکن برود قیمت مسکن بالا میرود و اگر به سمت سکه و ارز برود قیمت آن یک و نیم برابر میشود و بازار آشفته میشود، قیمت آهن الات را دو برابر میکند، در خودرو قیمت پراید را دوبرابر کرده است و الان هم در شکر است که باعث دو برابر شدن قیمت شکر شده است؛ این حجم از مطالبات وجود دارد و ما نمیدانیم بخش بازرگانی و خدمات چقدر از این مطالبات را دارد. بخش بازرگانی و خدمات بخشهایی هستند که سیال هستند اما بخش تولید ثابت است و روی زمین مینشیند اما بخش بازرگانی با توجه به سیالیت میتواند اقتصاد را متلاطم بکند.

متهمان اصلی معوقات بانکی چه کسانی هستند؟

وی افزود: سوال اساسی این است که آیا واقعا متهمان اصلی این معوقات کشاورزان و صنعتگران هستند؟ جالب است که بدانید در بهمن ماه سال گذشته 10 تا 15 هزار میلیارد تومان از معوقات بانکها ناگهان کم شده است و در سه ماهه سال بعد 10 الی 15 هزار میلیارد بالا رفته است! آیا شب عید مردم یا واحدهای تولید معوقاتشان را تصفیه کردهاند؟ تصور ما این است که این یک اقدام نمایشی است چراکه بانکها میخواهند آخر سال آمارهای خوبی نشان بدهند تا پاداششان را بگیرند.

این استاد دانشگاه تاکید کرد: اگر این معوقات را به وامهای دو میلیونی کنیم و به زوجهای جوان بدهیم یک میلیون زوج جوان وام ازدواج میگیرند و یا اگر وامهای بیصست میلیونی به واحدهای تولید کوچک بدهیم یک تعداد عظیمی میتوانیم اشتغال ایجاد کنیم؛ اگر جلوی این تخلفات بانکها گرفته بشود حجم زیادی از نیازهای مردم مرتفع خواهد شد.

پروژههای برجسازی بانکها را ببینید...

محسن مقصودی در ادامه چند اسلاید در رابطه با بنگاه داری و برجسازی بانکها ارائه کرد و تصریح کرد: این پروژهها در سایت رسمی بانکها نمایش داده شده بطور مثال بانک تجارت، پاسارگارد، پارسیان، سرمایه، گردشگری، سپه و بانک ملت لیست پروژههایشان را در سایتشان قرار دادهاند؛ اگر 5 تا از پروژههای این بانکها را یک جمع ساده بکنیم حدود 5 هزار میلیارد تومان میشود که این عدد شاید بودجه عمرانی ده استان ما در سال میشود. همچنین تیپ این پروژهها با اقتصادی مقاومتی هیچ نوع ارتباطی ندارند. وی همچنین شرکتی را نشان داد که با بانک انصار همکاری میکند که اعضای هیئت مدیره آن مدیر بانک انصار است؛ ما از برخی از بانکها انتظار چنین اقداماتی را نداریم چراکه این بانکها باید به اقتصاد مقاومتی کمک کنند. مقصودی در پایان اسلایدها گفت که یکی از این بانکها فقط در منطقه 22 تهران نزدیک به 2 میلیون متر مربع پروژه تجاری دارد!

وی همچنین اظهار داشت: البته ما با توجه به زمان برنامه فقط برخی از پروژه های برخ یبانکها را نشان دادیم اکثر بانکهای کشور متاسفانه همین روال را دارند و این موضوع با مراجعه به سایتهای خودشان قابل مشاهده است. البته شاید بسیاری از این پروژهها ظاهرا قانونی باشد اما آیا این مدل درستی هست که مردم پولشان را در این بانکها بگذارند و این بانکها به شرکتهای ساختمانسازی خودشان وام بدهند تا برج سازی کنند؟

بنگاهداری بانکها مورد تایید بانک مرکزی نیست

معاون نظارتی بانک مرکزی با اشاره به رشد بنگاهداری بانک ها تاکید کرد: از نظر بانک مرکزی، رسالت و کار اصلی بانک ها واسطه وجوه است یعنی باید پس از تجهیز منابع آن را در اختیارفعالان اقتصادی و متقاضیان دریافت تسهیلات قرار دهد. کار بانک ها هرگز بنگاهداری نبوده و این روش هرگز مورد تایید قرار نگرفته است. دراین خصوص نیز در ادوار گذشته تذکرات لازم داده شده است.

معاون نظارتی بانک مرکزی در رابطه با پدیده برجسازی بانکها تصریح کرد: هیچگاه کار بنگاهداری بانکها در هیچ مقطع زمانی تایید نشده است؛ حداکثر حد مجاز بانکها برای بنگاهداری و سرمایهگذاری تا 40 درصد سرمایه هر بانک است؛ مستحضرید که عمده منابع در اختیار بانکها از سپردههاست و حدود 6 الی 7 درصد منابع بانکها ناشی از عدد سرمایه است که تا 40 درصد عدد سرمایه بانک میتواند سرمایه گذاری کنند بعبارتی حدود دو و نیم سه درصد کل منابع بانک.

اولویت بانک مرکزی چیست؟ هتلداری یا تولید؟

حیدری اظهار داشت: این عدد در بانکها امروزه بسیار بالاتر از این حد مجاز است که گاها بانکها تا 50 الی 60 درصد هم از این حد استاندارد بالاتر میروند که نتیجه این عمل قانونی بود که تحت عنوان " رفع موانع تولید" در مجلس تصویب شد که در این قانون سه سال به بانکها فرصت داده که سرمایهگذاریها را به حد مجازی که بانک مرکزی تعیین میکند، برسانند و هرسال بانکها موظفند که 33 درصد از این مازاد بر نسبت را واگذار بکنند و نهایتا سال بعد سال انتهایی این قانون خواهد بود.

وی افزود: بانکهایی که این اقدام را انجام ندهند مالیاتشان بصورت پلکانی افزایش پیدا خواهد کرد و بانک مرکزی برای این بانکها جرائمی خواهد شد.

مقصودی پرسید: اکنون پس از گذشته بیش از یک سال چه میزان از این بنگاه ها واگذار شده اند و آیا با بانکهای متخلف دراین خصوص برخورد شده و جریمه ها انجام شده است؟

حیدری توضیح داد طبق قانون بعد از سه سال می توانیم عملکرد بانکها را ارزیابی و برخورد کنیم اگر چه ما برنامه عملیاتی یک ساله خواسته ایم.

معاون نظارتی بانک مرکزیدر خصوص شهم زیاد بخش خدمات و بازرگانی از تسهیلات بانکی تاکید کرد: تاکید بنده بر روی خدمات است؛ بخش بازرگانی از این 52 درصد نقش بزرگی را به خودش اختصاص نمیدهد. خوب است که ما به سراغ تولید ناخالص داخلی کشورمان برویم و ببینیم که در تولید ناخالص ملی کشورمان سهم صنعت چقدر است و سهم بخش بازرگانی و خدمات چند درصد است؟ امروز نقش صنعت در تولید ناخالص ملی کشور 15 درصد است و سهم خدمات و بازرگانی 60 درصد تولید ناخالص ملی کشور است بنابراین این سهم 62 درصدی، 52 درصد سهم از تسهیلات بانکها را به خودش اختصاص داده است که بنظر میرسد حتی آن نسبتی که در تولید ناخالص داخلی سهم دارد را هم نتوانسته از شبکه بانکی دریافت کند!

مقصودی در این بین اظهار داشت: همه نقد ما به همین ترکیبی است که در اقتصاد کشور وجود دارد. (وقتی نقدینگی بانکها به سمت تولید نمی آید طبیعی است که سهم تولید در اقتصاد کشور کم می شود و بنگاه های تولیدی با نیمی از ظرفیت کار می کنند)

وقتی بانک مرکزی شرایط کنونی اقتصاد ما را پذیرفته است...

حیدری اظهار داشت: تولید نا خالص ملی یعنی ارزش مجموع کالا و خدمات تولید شده در یکسال و رویکر ما هم به افزایش تولید است که هر دو هم اشتغالزاست و مولد است و ممکن است یک روز خدمات هواپیمایی و هتلداری مزیت باشد و یک موقعی هم تولید!

مجری ثریا پرسید: از نظر بانک مرکزی این 52 درصد تسهیلات بخش خدمات و بازرگانی از نظر بانک مرکزی مطلوب است؟

حیدری اظهار داشت: این واقعیت اقتصاد ماست!

مقصودی پرسید: بنظر شما صنعت و کشاورزی الان در اولویت نیستند؟

حیدری در پاسخ اظهار داشت: رویکرد ما در بانک مرکزی حمایت از بخش مولد تولید است؛ امسال هم بر اساس برنامه دولت تعهد کردهایم که 160 هزار میلیارد ریال به بنگاهای کوچ تسهیلات بدهیم که حدود 7000 بنگاه کوچک و متوسط بایستی توسط بانک مرکزی تامین مالی میشدند که تا امروز 8800 بنگاه انجام شده است؛ این رویکرد بانک مرکزی است.

70 درصد معوقات بانکی برای بانکهای خصوصی است

دکتر پرویز داوودی در ادامه مباحث گفت: 70 درصد معوقات بانکی برای بانکهای خصوصی است و 30 درصد برای بانکهای دولتی؛ مشکوک الوصول بانکهای خصوصی هم 50 درصد از کل معوقات است که این 35 هزار میلیار تومان میشود؛ این به این معنی است که بانکهای خصوصی 35 هزار میلیار تومان تسهیلات دادهاند که مشکوک الوصول شده است و میتوانیم بفهمیم که این مبلغ را به بنگاههای خودشان دادهاند چون اگر به بنگاههای دیگر داده بودند قاعدتا این مبلغ را پیگیری میکردند.

بانکهای خصوصی به شدت درگیر بنگاه داری شدهاند

دکتر پرویز داوودی در ادامه اظهار داشت: بانکهای خصوصی به شدت درگیر بنگاهداری شدهاند و این موضوع مکه سرمایهها را در آنجا گذاشتهاند تایید حرف بنده است؛ با توجه به آمارهای موجود عملا بانکها نمیخواهند از این بنگاهداریشان کم کنند.

فرشاد حیدری در پاسخ به سوالی مبنی بر اینکه آیا تنبیهاتی که برای تخلف بانکها ایجاد کردهاید اعمال شده است، اظهار داشت: موعد قانون سه سال است و آیین نامه اجرایی به بانکها خواستهایم که این موضوع عملیاتی بشود و لزوما اگر بانکی در یک سال توفق عمل پیدا نکرد به این معنا نیست که هیئت مدیرهاش سلب صلاحیت بشود؛ شما میخواهید بانک را وادار کنید به فروش بنگاه، فرض کنید که باانک صاحب یک نیروگاه است، کشش بازار در چه حدی است؟ آیا شرایط بازار مناسب است؟

مقصودی اظهار داشت: یعنی چون شرایط بازار مناسب نیست نباید این برج فروخته بشود؟ مثلا یک برج هزار میلیاردی را باید بانک مرکزی فشار بیاورد تا 700 میلیارد تومان هم که شده بفروشد چراکه این رکود حاکم برکشور حاصل همین انجماد پولهای بانکهاست.

بانک مرکزی باید سیاستگذار باشد نه اینکه دنبال اقتصاد کشور بدود...

حیدری در رابطه با مطالبات معوق تصریح کرد: وصول مطالبات معوق یک فرآیندی است که تابعی است از فضای کسب و کار کشور، تحریمها و غیره.

داوودی گفت: رویکر این است که بانک مرکزی بعنوان نهاد ناظر و سیاستگذار برای اصلاح امور اقتصادی وارد بشود یعنی اینکه ما انتظار داریم بانک مرکزی این مشکلات را با اعمال سیاست حل کند اما میبینیم که معوقات از 40 هزارتا به 100 هزار تا افزایش پیدا کرده است یا میبینیم که بجای اینکه اضافه برداشتها کمتر بشود، بیشتر میشود. ما میگوییم که بانک مرکزی از این رویکردی که اقتصاد ما هر طور که باشد دنبال آن میدوم رویکردی داشته باشد که سیاستگذاری کند تا اقتصاد را مدیریت کند.

حیدری اظهار داشت که اضافه برداشت ها زیاد نشده و این 10 هزار میلیاردی که شما میگویید صحت ندارد.

داووی تصریح کرد که این عدد کاملا صحیح است و اگر بخواهید اسم آن بانک را هم میبرم.

کجای دنیا با توصیه سیاستگذاری میکنند؟

نماینده بانک مرکزی گفت: جریان مطالبات را ایستا نبینید بلکه یک جریان پویاست که ورودی و خروجی دارد و هیچ بانکی مایل به داشتن مطالبات غیر جاری نیست.

معاون رئیس جمهور در دولت نهم تصریح کرد: ما در این ورودی و خروجی توقع داریم که معوقات سیر نزولی داشته باشد نه سیر صعودی؛ ما نمونههایی داشتیم که بانکهایی وقتی اقدام جدی کردند به شدت معوقاتشان پایین آمد.

محسن مقصودی از میهمانان برنامه پرسید آیا بانک مرکزی این وظیفه را دارد که نقدینگی هزار هزار ملیارد تومان را کانل کشی بکند تا در بخشهای حیاتی و کلیدی اقتصاد برود یا بانکهای خصوصی و دولتی ما مجازند که به هر بخشی که سود بیشتری داشت و صلاح دانستند وام بدهند؟

فرشاد حیدری در پاسخ به این سوال اظهار داشت: بانک مرکزی سیاستگذار پولی است و وقتی توصیه اکید میکند به بانکها، قطعا بانکها تمکین میکنند.

اقتصاد کشور با مواضع منفعلانه درست نمیشود

مقصودی خطاب به حیدری گفت: کجای دنیا با توصیه سیاستگذاری میکنند؟ آیا برای تعیین سرنوشت میلیاردها تومان پول، بانک مرکزی باید صرفا توصیه بکند؟! آن هم به صورت کلی و بدون عدد و رقم مثلا بگوییم بانک ها به تولید کمک کنند! نتیجه ی این شیوه ی سیاستگذاری، همین وضعیت امروز است. در پاسخ حیدری تصریح کرد: توصیه بانک مرکزی برای بانکها لازم الاجراست!

پرویز داوودی در ادامه مباحث گفت: بانک مرکزی باید نقش سیاستگذار را دارد چراکه پول مانند کالاهای دیگر نیست؛ اگر بخواهیم اقتصاد و رکود و بیکاری را درست کنیم باید به سمت اصلاح نظام بانکی برویم و این با رویکرد منفعلانهو توصیه جلو نمیرود.

محسن مقصودی در پایان برنامه اظهار داشت: امیدواریم که این مباحث باعث شود که حرکت نظام بانکی ما در جهت حمایت از تولید قرار بگیرد؛ البته بانکها کارهای خوبی کردهاند اما تولید داخلی مظلوم مانده است.

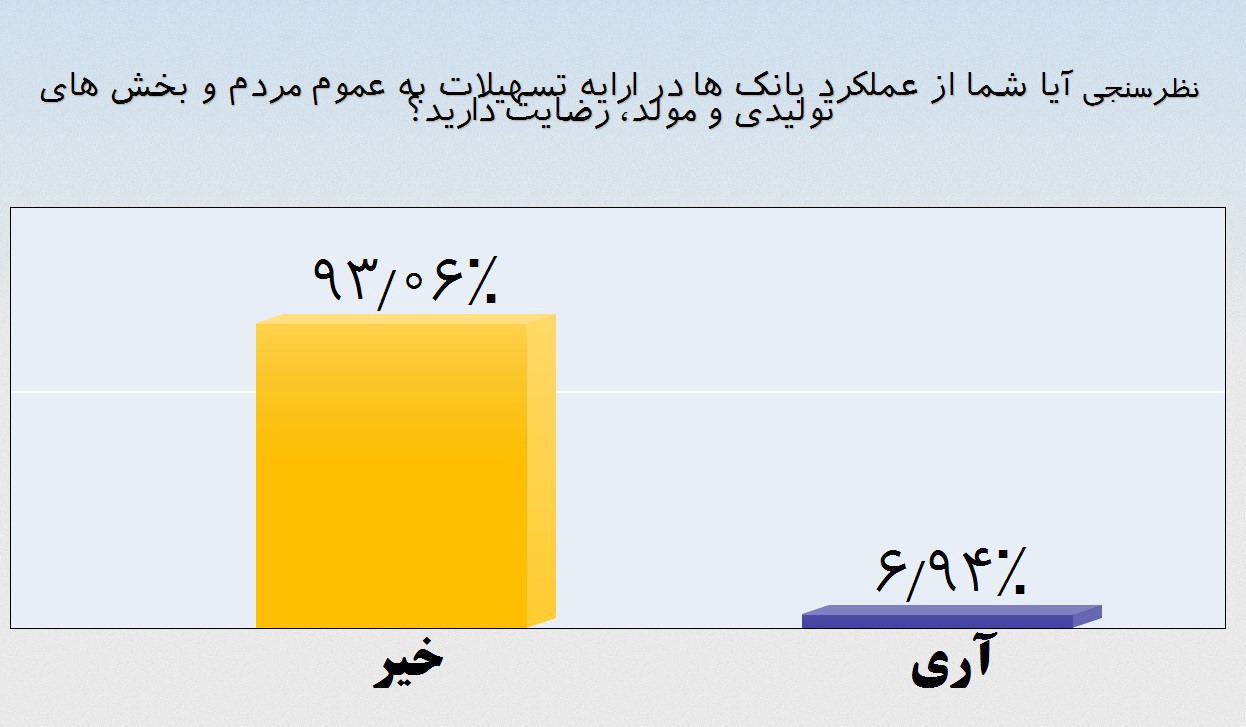

نارضایتی 93 درصد مردم از عملکرد بانکها در ارایه تسهیلات به مردم و بخش های تولیدی

همچنین در نظرسنجی این برنامه ثریا از مردم پرسیده شده بود آيا شما از عملکرد بانک ها در ارايه تسهيلات به عموم مردم و بخش های توليدی و مولد، رضايت داريد؟ که بیش از 93 درصد مخاطبان گزینه خیر را ارسال کرده بودند و تنها کمتر از 7 درصد از عملکرد بانکها در این بخش اعلام رضایت کردند.

معاون بانک مرکزی هم در خصوص نارضایتی مردم از ارائه تسهیلات بانکی و خصوصا اعطای تسهیلات خرد به رمدم، رفع این مشکل را یکی از دغدغه های بانک مرکزی عنوان کرد و افزود: خوشبختانه بخشنامه ای به شبکه بانکی ابلاغ شده که از اول مهرماه اجرا خواهد شد و بر اساس آن تمام معضلاتی که شهروندان برای دریافت وام های خرد با آن مواجه هستند، رفع و رجوع خواهد شد.

به گفته معاون نظارتی بانک مرکزی در قالب این طرح، کارت اعتباری مبتنی بر عقد مرابحه در سه گروه برنزی، نقره ای و طلایی با اعتباری تا سقف 50 میلیون تومان منتشر خواهد شد و ضمن حل مشکل صدور فاکتورهای صوری، نیاز متقاضیان خرد هم حل و فصل می شود.

گفتنی است در این برنامه مستندی ده دقیقه ای از برج های تجاری بانکها در تهران پخش شد که فیلم این مستند با موضوع برج سازی بانکها صریح و بی پرده و فیلم کامل برنامه زنده ثریا با موضوع نظام بانکی در سایت ثریا به آدرس sorayatv.ir موجود است.

در پایان فیلم مستند برج سازی بانکها که در برنامه پخش شد را مشاهده میکنید:

ویدیوها

هم اکنون عضو شبکه تلگرام رجانیوز شوید

هم اکنون عضو شبکه تلگرام رجانیوز شوید